Cenário Internacional

Crise energética na Europa

A Rússia suspendeu boa parte do fornecimento de gás natural para Europa, alegando problemas técnicos e solicitando a suspensões das sanções para normalização. Nesse contexto, o preço do gás natural na região atingiu o maior patamar da última década, o que deixa a Europa em uma situação de insegurança energética, tendo em vista que alguns países da região têm cerca de 30% da sua matriz energética dependente do gás natural.

Com a proximidade do inverno europeu, onde o uso de energia é muito mais intenso, os governos estudam a possibilidade de racionamentos e subsídios para a conta de luz.

Saiba mais em:

- Rússia avisa que retomará fluxo de gás para a Europa apenas com a suspensão das sanções | Mundo | Valor Econômico (globo.com)

- Europa se mobiliza para impor limite nos preços de energia | Mundo | Valor Econômico (globo.com)

- EU gas price rockets higher after Russia halts Nord Stream flows | Reuters

Mais um rali sem fundamentos no mercado americano

Após uma queda de 23% desde seu topo, o SP500, principal índice de ações americano, teve um mini rali, subindo em 16% entre julho e agosto, mas já voltando a cair nas últimas semanas. Esse comportamento errático é sinal de um mercado distante dos seus fundamentos, onde as expectativas de curto prazo têm um poder ainda maior que o normal sobre a direção dos ativos.

O FED, banco central americano, iniciou sua alta de juros em maio de 2022, com objetivo de frear a economia e assim controlar a inflação americana, que é a maior dos últimos 40 anos.

Taxas de juros mais altas costumam afetar negativamente as ações, já que a renda fixa fica mais atrativa. Por esse motivo, os participantes do mercado acionário anseiam pelo fim do ciclo de alta de juros do FED, o que é totalmente dependente do controle da inflação no país.

Por esse motivo, mesmo notícias negativas para a economia dos Estados Unidos, como uma alta no desemprego, estão sendo comemoradas pelo mercado. Uma economia mais fraca pode ajudar no controle da inflação no curto prazo e, consequentemente, implicar em uma interrupção do aumento dos juros.

Na Múltiplos, buscamos nos ater aos fundamentos de longo prazo. Nesse caso, acreditamos que o mercado acionário está "caro", apesar da forte queda recente.

Na figura abaixo, temos o indicador CAPE, que funciona como o preço/lucro ajustado pela inflação. Esse indicador é um dos mais adequados para avaliar se o mercado acionário está caro ou barato em relação a seu histórico e aos pares internacionais.

Acreditamos que a inflação americana tende a ser mais persistente que o mercado assume, graças a massiva injeção de dinheiro feita durante a pandemia. O cenário econômico por lá deve se manter obscuro no curto prazo. Por esses motivos, continuamos cautelosos com a nossa exposição no mercado americano e a dar preferência para as ações brasileiras.

Saiba mais em:

- Slower pace of US jobs growth offers some relief for the Fed | Financial Times (ft.com)

- Juros dos EUA frustram o rali da bolsa. Fim do bear market rally? | Bolsas e índices | Valor Investe (globo.com)

O cenário na China

Bolha imobiliária, lockdowns intermináveis e, como se não bastasse, um clima geopolítico bastante preocupante com relação a Taiwan. Esse é o cenário atual da China, que tem ficado inóspita para os investidores. Temos comentado esses acontecimentos nos nossos últimos relatórios, mas o mercado internacional parece não estar dando o devido peso ao cenário que afeta a segunda maior economia do mundo.

Com permanência da política de tolerância zero ao Covid, várias regiões chinesas estão com suas atividades econômicas e cotidianas paralisadas, e essa é uma das causas do baixo crescimento do país nos últimos trimestres.

A crise imobiliária, por sua vez, teve seu início com o calote da Evergrande, a segunda maior empresa do setor imobiliário da China, seguida por várias outras incorporadoras menores. O modelo de crescimento chinês foi altamente dependente do endividamento, especialmente no setor de construção. Vale lembrar que o setor responde por cerca de 25% do PIB Chinês,

Tudo isso resulta em PIB menores que o esperado no país. No 2º trimestre de 2022 o PIB chinês encolheu 2,6% em relação ao trimestre anterior. Para tentar reverter essa situação, a China tem ido à contramão do mundo e está cortando seus juros para estimular a economia. Esse movimento favorece a depreciação do Yuan, moeda chinesa, dado o processo atual de alta de juros nos Estados Unidos.

Tendo em vista o contexto econômico atual, a narrativa sobre o domínio de Taiwan pode estar ganhando força internamente como forma de manter a unidade chinesa em meio ao provável descontentamento da população com a piora econômica. Esse possível conflito pode ser desastroso também para a economia global, se tornando mais um combustível inflacionário, ou mesmo tendo consequências ainda mais severas em caso de envolvimento dos EUA.

Entramos em mais detalhes sobre a situação política na região no último Panorama.

Saiba mais em:

- Crise imobiliária na China pode levar a maior golpe econômico | Internacional e Commodities | Valor Investe (globo.com)

- Os apuros da economia da China e seu impacto para o mundo - 19/08/2022 - Mercado - Folha (uol.com.br)

- Vale a pena investir na China? | Múltiplos Investimentos (multiplosinvestimentos.com.br)

- PIB da China: 2º trimestre de 2022 registra crescimento mais lento desde Covid em 2020 - CNN

- Pela primeira vez, Taiwan dispara contra drones da China que sobrevoavam a ilha | Mundo | Valor Econômico (globo.com)

Cenário Brasileiro

Eleições e volatilidade

No Brasil, estamos às vésperas de uma eleição presidencial bastante polarizada e boa parte dos investidores estão receosos com os seus investimentos frente à incerteza política. Nesse momento, é interessante olhar para o passado para entender como o mercado funciona em períodos como o atual.

Na Figura 4, temos a performance histórica do índice Ibovespa 12 meses antes e 12 meses após as últimas seis eleições presidenciais. A única conclusão que podemos tirar com esses dados é que o mercado fica bastante volátil nesses períodos, ou seja, não há como saber a direção dos movimentos, apenas que é provável que eles sejam de grande magnitude.

Preferimos nos ater aos fundamentos das empresas, que é o que realmente gera resultados para o investidor de longo prazo. As expectativas de curto prazo são afetadas pela incerteza em momentos como o que estamos passando agora, mas não dizem muito sobre a empresa A ou B ter uma boa gestão.

Brasil na contramão do mundo (mas para melhor)

Apesar do cenário por aqui ainda reservar muitas incertezas fiscais e políticas, os ativos brasileiros têm apresentado um desempenho melhor que seus pares internacionais. Durante 2022, o real valorizou cerca de 9% frente ao dólar, mesmo em um cenário onde o dólar ganha força ao redor do mundo graças ao aumento de juros nos Estados Unidos. O Dólar Index, que compara o dólar contra uma cesta de moedas internacionais, subiu 14% no ano. O caso mais emblemático da atual força do dólar é que o euro passou a valer menos que a moeda pela primeira vez em 20 anos.

Já no mercado acionário, temos o Ibovespa bastante volátil, mas positivo no ano, enquanto o SP500, principal índice de ações dos Estados Unidos, acumula queda de aproximadamente 18% em 2022

A questão é que o Brasil tem melhorado em relação a seus pares internacionais. Enquanto os Estados Unidos, Europa e China passam por um momento de baixo crescimento do PIB, ou até mesmo de resultados negativos, como foi o caso dos Estados Unidos nos últimos 2 trimestres, o Brasil está surpreendendo com os resultados acima do esperado.

O PIB brasileiro cresceu 1,2% no 2º trimestre quando o consenso do mercado era de 0,9%. O Governo também está em superavit primário, ou seja, arrecadando mais do que gasta, algo que não acontecia desde 2014 e que dá certo alívio para a trajetória da dívida pública. Além disso, estamos próximos do fim do ciclo de alta de juros enquanto os países europeus e os Estados Unidos estão ainda no início desse processo. Por fim, como observamos na Figura 3, as ações brasileiras continuam baratas em comparação com outras regiões.

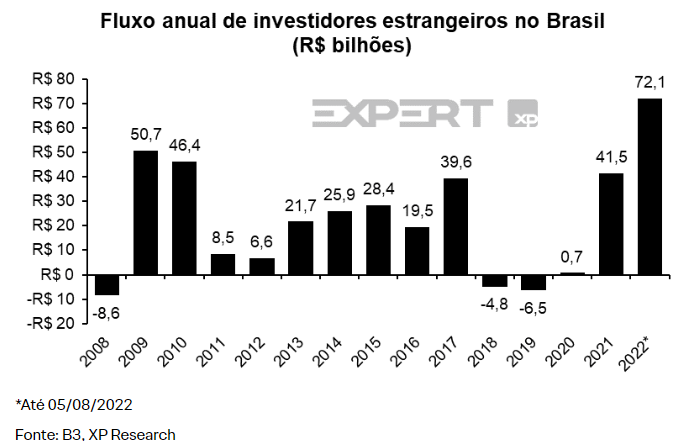

Não temos expectativa de que o Brasil será uma grande potência nos próximos anos, apenas estamos percebendo que, dado a piora no cenário internacional, nosso país tem ganhado maior atratividade para os investidores. Inclusive, temos visto um fluxo relevante de aportes dos investidores estrangeiros na bolsa brasileira, muito provavelmente por conta desse contexto.

Saiba mais em:

- Euro vale menos que 1 dólar pela primeira vez em mais de 20 anos; o que está acontecendo com a moeda comum europeia? - Seu Dinheiro

- Brasil tem 7º maior alta no PIB do 2º tri em ranking com 26 países (uol.com.br)

- Governo central tem superávit primário de R$ 19,3 bilhões em julho | Brasil | Valor Econômico (globo.com)

- Presidente do Banco Central indica nova alta na Selic em setembro | CNN Brasil

Como se posicionar

Nos próximos meses, é natural que tenhamos volatilidade, principalmente por causa das eleições. Contudo, olhando para os fundamentos das empresas recomendadas pela Múltiplos e para o preço em que estão sendo negociadas atualmente, seguimos otimistas para nossa carteira de ações. Acreditamos que nossas empresas podem representar uma boa oportunidade para os investidores de longo prazo.

Mantemos uma posição conservadora no exterior, tendo em vista todos os problemas econômicos que assolam as principais economias do mundo. Enquanto continuamos posicionados em ouro e bitcoin como forma de diversificação contra esse cenário.